一、基于两大边际重要变化,我们对通达系快递态度更为积极

(一)现阶段下,电商快递驱动核心仍是“以量为先”

我们认为,当前阶段下,电商快递的驱动核心仍是“以量为先”,性价比是电商快递的核心竞争力,在此基础上,电商快递企业的量价循环:降价→业务量增加→单位成本下降→降低价格。

这样的循环走良性(单票价格下降与成本下降幅度相匹配,即单位毛利率水平不受明显影响)有两个前提:其一是行业本身增量可观,其二是没有竞争者采取价格杀手式的低价竞争策略。(此前市场担忧在于行业业务量增速放缓+价格竞争加剧,尤其2018年6月-11月市场的预期达到悲观状态)

2018年12月中旬我们发布《护城河系列报告之复盘通达系快递》中,明确表达对电商快递更为积极的态度。

正是基于我们认为行业的两大边际变化:

其一从需求端,我们认为拼多多等新型电商平台依旧被低估,而其对行业的贡献占比越来越高,(2018年产生件量111亿件,占比22%,我们测算Q4占比已达27%),拼多多等的快速增长使得行业增速可维持在20-25%的景气区间。

其二从竞争格局上,我们认为百世为代表的低价竞争策略的后来者因规模优势难以充分再现,未来也难有新公司出现,新进入者的威胁降低,通达系作为整体已经构筑了一定程度的成本优势护城河。而这两点的边际重要变化,直指上述量价循环的关键前提。

(二)两大边际变化推动我们对电商快递态度更为积极

1.边际重要变化一:拼多多等新型电商平台贡献行业新增量

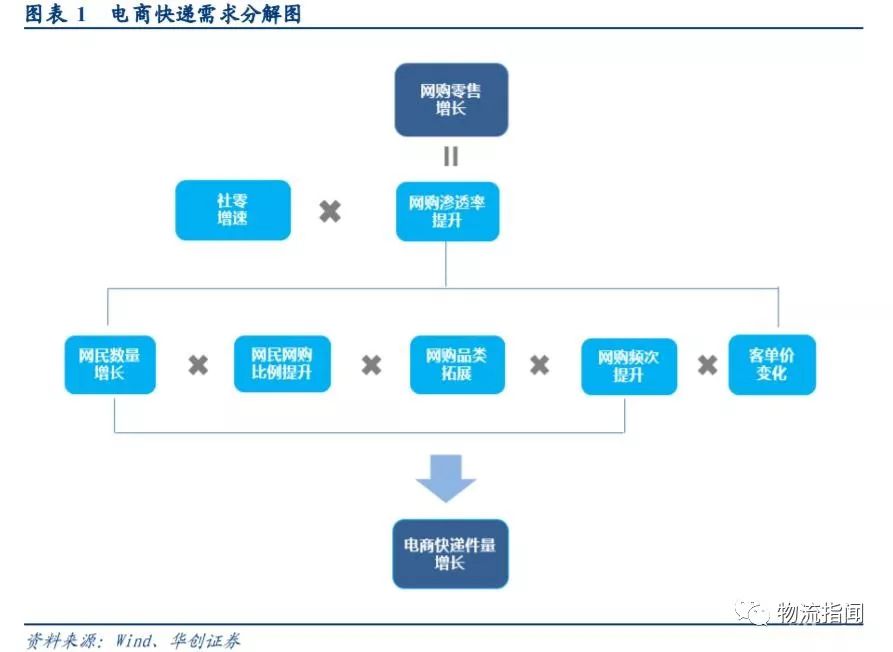

交运护城河策略框架:需求潜力定行业,护城河要素选公司。前述报告中,我们认为快递行业需求潜力来自:网民数量增长*网购渗透率提升*购买频次增加*网购品类拓展,尤其拼多多等新型电商平台的出现挖掘了行业被忽视的需求,换言之意味着行业需求仍具备十足潜力,同时也将孕育巨头诞生。

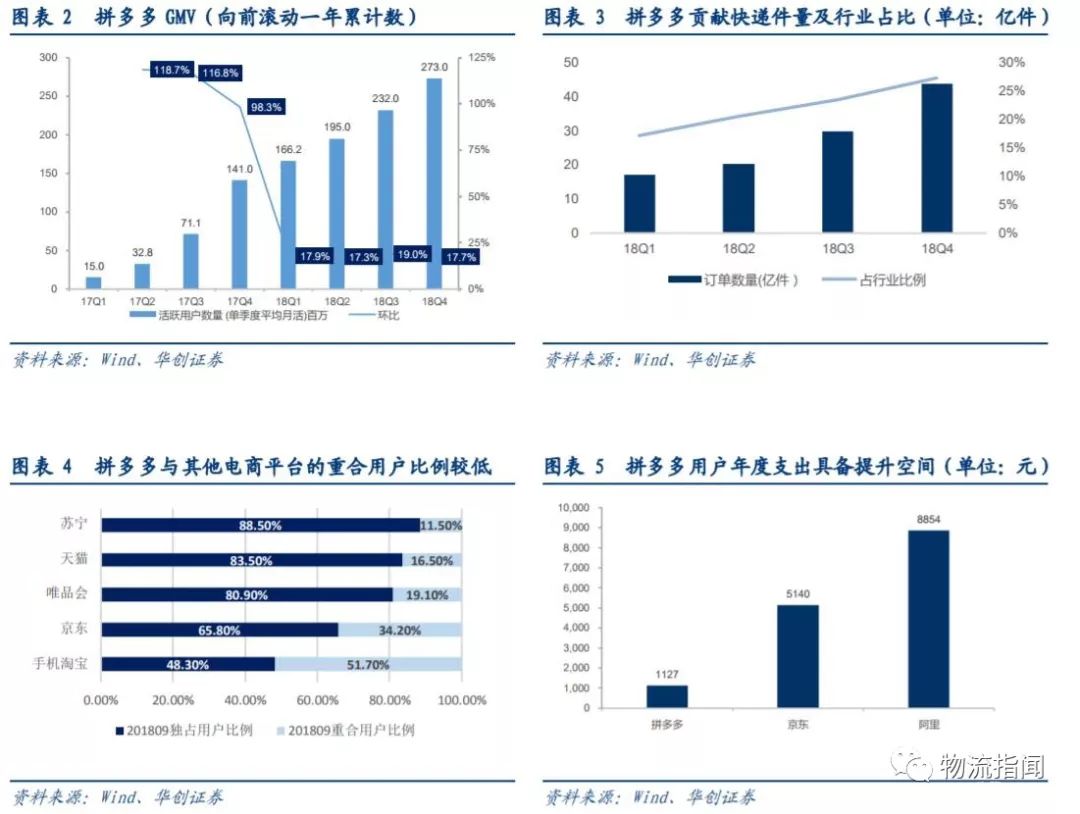

拼多多的高增长:2018年平台GMV达4716亿元,同比增长234%,活跃买家数达到4.19 亿,同比71%。

对快递单量贡献:2017年拼多多客单价约32.8元,产生订单量约43亿件,占行业比重的11%(行业401亿件),2018年产生订单件量111亿件,占行业比重的21.9%(行业507亿件),平均客单价提升至42.5元.

我们测算,2018Q1客单价已提至38.9元,单量占行业比重为17%,假设Q3客单价40元,则产生单量占行业24%,Q4达到了43.8亿件,占比27.4%,是行业非常重要的增量贡献。

拼多多的潜力:测算2018年拼多多单用户贡献1127元,同比增长102%,但距离京东(5130元)及阿里(8854元)还有极大的空间,同时拼多多目前与其他平台的用户重合比例还较低。

拼多多的占比提升,为行业带来两大变化:

一是由于占比不断提升,其增速超越传统阿里系等,快递行业业务量增速得到支撑,尤其我们认为在19年上半年,特别一季度尤为明显;

其二在于拼多多平台产品以日用品为主,轻量化会使得行业终端价格呈现下降(快递收费是首重+续重模式),但终端价格下降并不意味着价格战加剧(18年11月有明显的行业与公司单票收入背离的现象,行业单票价格跌幅扩大而上市公司收窄,即有相当因素为拼多多占比提升带来)。

2.边际重要变化二:“新”进入者威胁降低

百世快递是这两年最典型的价格挑战者,然而观察17-18年的表现,我们认为百世“低价”模式面临压力,而市场也难出现第二个“百世”。前文所述,成本优势面临最大的风险在于低价竞争。(我们认为每一种护城河都有自身会面临的风险,而价格杀手是成本优势最大的敌人,即市场出现不计成本低价竞争时,在某一阶段亦会使得领先者出现困难。)

百世17Q3以来增速的下降已经表明该策略将不复有效,同时一级市场对“新”快递的热情淡化也难以出现第二个百世模式。(百世的扩张来自于低价竞争,一方面定价低于自身成本,另一方面定价甚至低于通达系快递的成本价。)

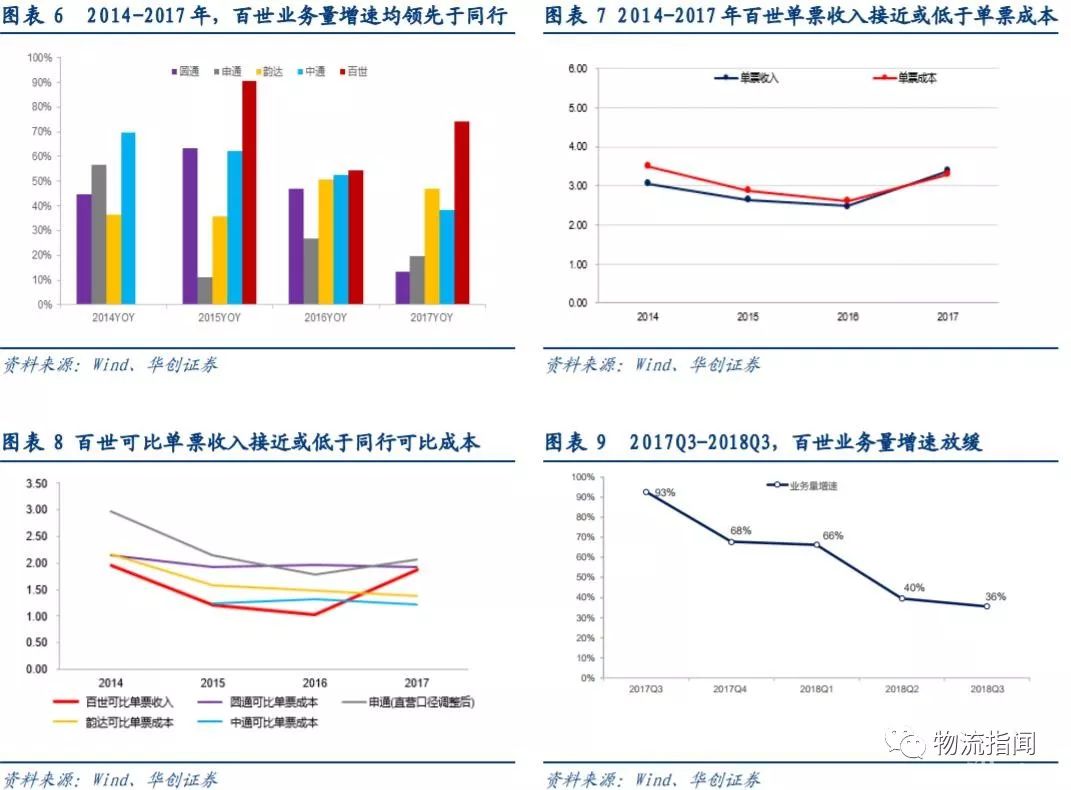

2014-2017年,百世快速增长背后的低价竞争策略:

自身亏损参与竞争:2014-2016年,百世单票收入低于单票成本;上市之后定价才略高于成本。

贴近同行成本的定价策略:我们测算扣除派费后的可比收入与成本,发现2014-2016年,百世单票收入接近甚至低于同行可比单票成本。如2016年我们测算百世单票收入1.02元,而通达系中单票成本最低的中通成本亦有1.32元,即便2017年其定价亦低于圆通与申通。

业务量快速增长:2014-17年,业务量复合增速高达50%,2017年增速74%,市场份额从14年的5.3%提升至17年的9.4%,甚至于18Q3达到10.1%,超越了申通成为行业第四。

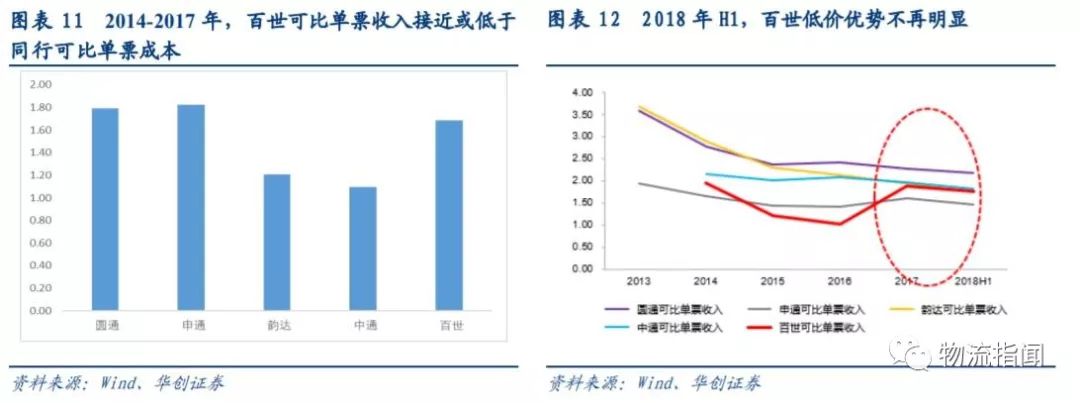

17Q3-18Q3,百世业务量增速开始放缓,尤其到18Q3公司业务量增速仅为36%,低于韵达。我们分析,公司业务量放缓,主要有以下原因:

原因1:公司上市后有盈利压力,低价策略或难持续。

原因2:业务量急速扩张下未带来规模优势,2018Q1百世份额超越申通,仍为亏损,且公司单票成本相比较通达系仍然属于偏高状态。

原因3:公司低价优势不再明显:近年来通达系降本增效过程中,行业价格处于下行状态,百世可比单票收入与同行的差距在缩小,低价优势不明显后,件量增速放缓。

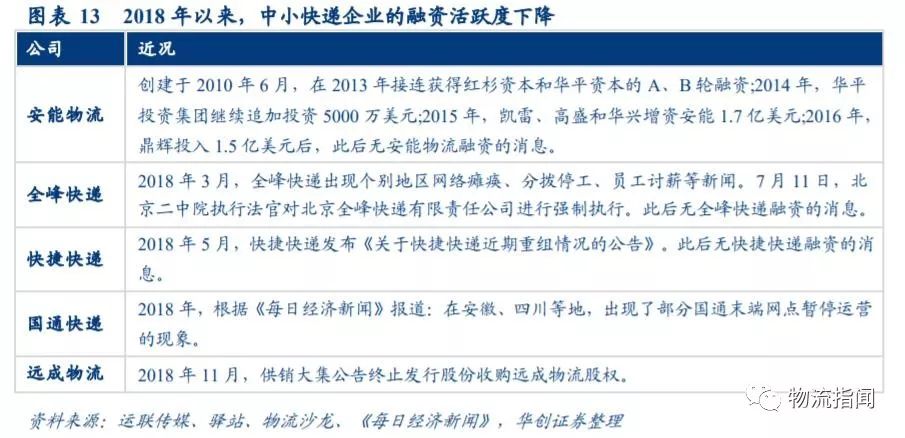

此外,一级市场对快递行业的融资热度也趋于下降。根据公开报道,我们观察到安能物流、全峰快递、快捷快递、国通物流、远成物流等中小型快递,2018年至今均未再融资事件消息。未来预计难以有新低价竞争者出现。

二、“价格战”的边界在何处?

上文我们回顾此前观点:即通达系快递已经构筑了一定程度的成本优势护城河,在行业有增量,竞争有优化的情形下,通达系快递会走向良性循环。

但市场仍会担心第二个问题:即通达系之间的竞争是否会加剧?又将走向何处?本章节我们从加盟制快递链条上不同主体(加盟商、总部、一二线)来探讨价格战的边界在何处。

(一)加盟商:既无降价动力,也缺乏降价能力