两枚“萝卜章”,骗走300多亿!近日,一笔涉资300多亿元围绕供应链业务的造假案,引发了公众的广泛讨论。

涉资300多亿元的案件由来

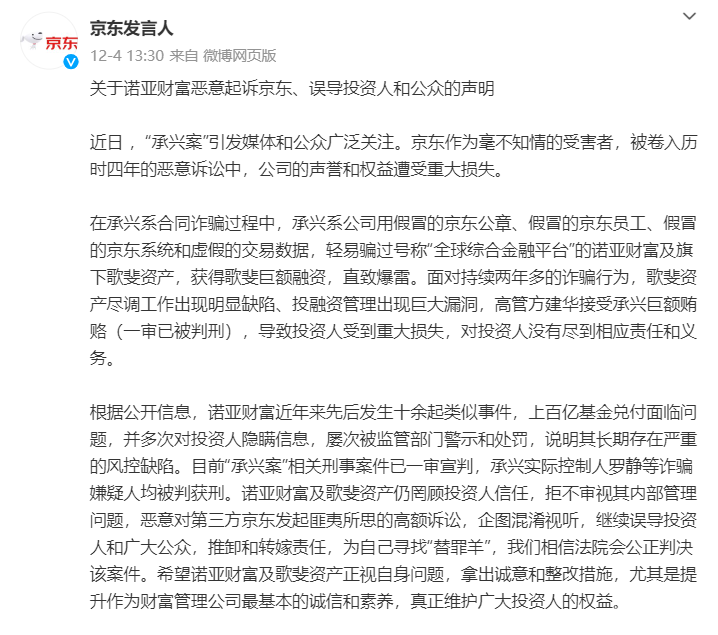

11月底,一家财富管理机构诺亚以侵权责任纠纷为由起诉,要求京东等公司连带承担其在“承兴系”刑事案件中被认定的全部损失约35亿元。祸从天上来,随着舆论的爆发,一脸无辜的京东在网络上大呼喊冤。

简单来说,事情是这样的,2015年,主导“承兴案”的罗静通过其实际控制的几家公司,与京东、苏宁等公司开展供应链贸易,由承兴系公司垫资为苏宁、京东公司开展采购业务。在这期间,罗静发现与这些公司合作会产生大量的应收账款,而通过引入外部金融机构,应收账款是可以包装成供应链金融产品拿出去融资的。为了来钱快,稳住资金链,2016年罗静等人通过假章、假合同,甚至是假冒员工、伪造系统、贿赂串通等方式,虚构承兴系公司对京东、苏宁的应收账款,获得诺亚旗下歌斐的巨额融资,随后还和多家金融机构签订应收账款债权转让及回购合同、保理合同等合同。这样一来,罗静总共骗到手300多亿元,但随后几年其业务发展得并不顺利,资金链还是断裂了,这场围绕供应链金融谋划的惊天骗局才终于被揭开真面目。据上海市人民检察院第二分院指控,被告人罗静骗取被害单位共计300余亿元,实际造成上述被害单位经济损失共计80余亿元。其中,上海歌斐损失34亿余元,湘财证券损失9亿余元,摩山保理损失27亿余元,云南信托损失15亿余元,安徽众信损失0.99亿元。根据一审判决,罗静因犯合同诈骗罪、对非国家工作人员行贿罪被判处无期徒刑。

警惕多种造假手段

回看“承兴案”,无论是采购合同、证书、确认函虽然都存在,但都是伪造的,从贸易本质上看这就是一个造假行为,即虚构贸易。一般来说,中小微企业往往没有完整的财务报表,也没有可质押的资产,很难通过银行贷款,因此伴随着供应链的采购、生产、销售等主要阶段,形成了应收、预付、存货等主要的供应链融资模式,以解决中小企融资难、融资贵等问题。 这类供应链融资参与主体多、链条长,必须以真实贸易为基础,而金融机构可能并不完全了解一家企业业务的真实运行情况,特别是在质押、贸易合同签订、担保、交易等环节,极易给造假行为提供滋生空间。业内人士介绍,围绕供应链融资,目前这几类造假行为最为典型:构造虚假贸易背景骗取金融机构资金;借款人与仓储机构合谋就同一批货物开立虚假仓单或重复开立,用以向多家商业银行融资;以融资的质权或货权被拿来向多家商业银行重复融资,如应收账款的重复质押;利用大量授信或虚构交易流水从商业银行获取资金后充当“二银行”角色进行套利,资金被挪用,多流向“钱生钱”的金融传销领域等。同时,证监会也指出,供应链金融、商业保理等新业态逐渐成为造假新“马甲”,有的借供应链金融之名,虚构高额利润;有的上市公司虚构大宗商品贸易虚增巨额收入;有的利用商业保理业务实施造假;还有的公司打着涉密产品旗号与多家上市公司虚构业务。总结而言,此类造假的惯常手段便就是成立几家公司,通过伪造合同、虚开发票、虚假主体、利用“萝卜章”等方式与上市公司虚构业务,利用关联方交易进行利益输送,粉饰报表,扩大营收规模,甚至善于利用“区块链”、“元宇宙”等热点新概念词汇包装自身。

供应链造假事件层出不穷