近期焦煤期货价格一度持续大涨,呈现出久违的连阳牛市。究竟焦煤大幅上涨的背后是哪些因素推动?这些因素是否具有可持续性呢?焦煤价格还能够走多远?本文尝试梳理一下焦煤的供需要点以一探究竟。

数起安全事故对国内煤矿产量产生冲击

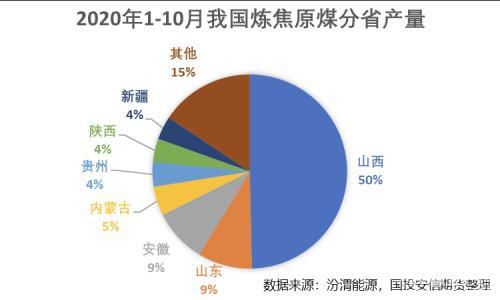

接近年关,重庆却连续发生两起煤矿重大事故,导致全国煤矿安全监管都有所趋严。重庆市甚至从12月5日起要求全市所有煤矿都停工停产,持续加强安全监管。重庆市煤炭产能在1700万吨左右,煤炭产品以动力煤为主。该市2020年1-10月炼焦原煤产量仅358万吨,占全国炼焦原煤产量的比重甚至不到1%。因此单看重庆煤矿停产停工,对于焦煤供应的冲击甚微。

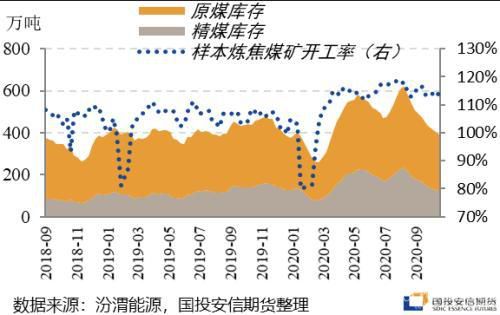

但此前山西、陕西等煤炭大省也出现数次煤矿安全事故,引发了各地纷纷煤矿专项安全生产排查,也导致当地煤矿主动或被动的做出减产动作。其中,陕西虽是煤炭大省,但主产动力煤;而山西则是动力煤及炼焦煤的主产大省,更是国内低硫低灰优质主焦煤的生产集中地,因此山西煤矿安全检查趋严对国内焦煤供应的冲击较明显。从汾渭能源统计的数据来看,样本炼焦煤矿的开工率已经自8月的峰值119%持续小幅回落,自10月初山西开展打击煤矿超产、超层越界开采专项活动后,开工率更是加速下滑至当前的108.6%。虽然同比来看这一开工率水平仍然较高,但下滑幅度的确比较显著,再叠加下游生产旺盛、集中补库,综合导致了当前煤矿的持续去库,炼焦煤价格也已补涨了60-200元/吨不等。

进口澳煤显著减量且可能持续

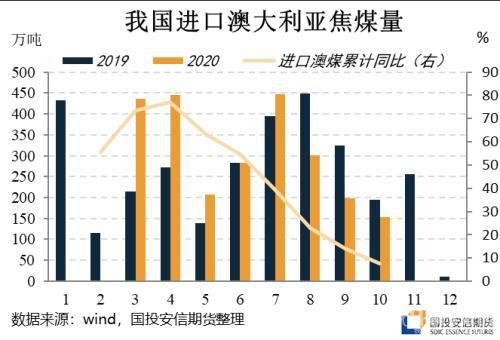

虽然从总量数据来看,我国炼焦煤进口占总供应量的比重仅14%左右,但我国低硫低灰的优质主焦煤资源甚少,依赖进口的程度很高。因此不置可否,三季度以来澳大利亚进口焦煤的逐渐缩量是造成当前低硫主焦煤价格迅猛补涨的关键因素之一。海关对于暂停澳大利亚煤炭进口的海关政策仍然没有放松,虽然近期存在个别进口船落地卸货,但据我们了解并不具有普遍性。大量的进口澳煤船只仍在港口等待明年初落地通关,但考虑到当前两国的贸易关系,目前看来明年政策明显放松的可能性也并不算大。

而澳大利亚是我国进口焦煤的最主要来源国之一,2019年我国共进口澳大利亚炼焦煤3084万吨,占我国炼焦煤进口总量的比重高达41.4%之多。澳大利亚进口焦煤资源也具有低硫低灰结焦性好等诸多优质,不仅近几年越来越受到我国大型高炉、焦炉的偏爱,也是此前直接对标焦煤期货盘面的最低价可交割品。从四季度目前的进口状态来看,我们估计进口澳洲焦煤量会显著收缩200万吨左右。而明年的澳煤进口态势预计仍然不容乐观,那么进口焦煤供应将失去一大块,而焦煤期货盘面也不再对标进口澳洲焦煤价格。

进口蒙古煤通关恢复还需时日

作为另一个我国焦煤进口的主要来源国,蒙古焦煤本是澳煤暂停进口后供应缺口的主要弥补项。但未曾想到,蒙古国疫情控制再生反复,进入12月后甘其毛都关口的进口蒙煤通关快速回落至百车以下,且一直持续至今尚无恢复迹象。进口蒙煤的这一意外的大减量,为进口主焦煤的供应“雪上加霜”,也加剧了国内低硫低灰主焦煤的紧张程度。

12月的蒙煤进口缩量可能也会达到近300万吨的水平,通关恢复可能要等待至元旦后。如此,四季度澳煤叠加蒙煤的进口供应减量或可达到400万吨左右,且对应的都是盘面可交割货源。由于二者资源都已非常紧张,因此焦煤期货2101合约的交割品已变成对标山西产中硫主焦煤简混仓单。

焦煤库存结构矛盾已不大

今年上半年,由于疫情后煤矿复工复产情况最好,再叠加当时进口澳煤持续低价的进口冲击,导致我国炼焦煤市场一直处于累库周期。且库存结构很不健康,大量炼焦煤库存累计在上游煤矿及中游港口环节。进入下半年后,随着炼焦煤供需的逐渐扭转,如今整体库存水平已经有所回落,同比甚至下滑了10.4%左右。结构上也更为健康,除了前文中我们提到的煤矿显著去库,港口进口焦煤库存更是大幅消化;而下游钢厂焦煤库存也自800万吨不到有所抬升至850万吨,相较农历同期高点水平还有50万吨左右补库空间;补库最多的是下游独立焦化厂,其库存自790万吨显著抬升至990万吨,已经超过了往年农历库存高点。

所以结合来看,当前焦煤库存规模偏低,在下游持续补库后库存结构健康,但也需要注意的是,春节前下游的进一步补库空间也并不大了。

供应或仍稍有偏紧,高低硫价差延续高位

以上我们分析的都是供应端的缩减以及库存结构的优化,对焦煤价格而言都是利多因素。但是从需求的角度来看,焦煤受到下游焦化去产能的拖累,也是需要考虑的利空因素。虽然自10月份以来,我国国内炼焦煤矿也有所减产,进口供应也逐渐大缩量,但下游焦化厂在执行较严的去产能政策后,也对焦煤需求产生不利影响,这也是下游焦化厂原料累库的原因之一。考虑到年底焦化去产能仍有近千万吨级别的关停任务有待执行,如果严格执行关停的话,光靠国内炼焦煤矿的减产力度是不够。正是因为进口焦煤的显著缩量,才导致整个炼焦煤市场仍将在12月保持偏紧平衡,而1-2月如何则需要继续跟踪蒙古煤进口通关的恢复情况。

至于高-低硫主焦煤价差,结论已经很明显,由于澳大利亚及蒙古进口的显著缩量直接影响的是低硫优质主焦煤的供应,因此低硫主焦煤价格势必成为国内最为强势上涨的煤种。当前山西高-低硫主焦煤价差已经扩至413元/吨,相较当前的焦煤价格而言已经属于颇高的价差水平,而我们预计高-低硫焦煤价差会持续保持一个高位,直至进口蒙古焦煤有了一个显著的放量出现。

对应到期货盘面,进口澳煤制作仓单的概率已较小,而进口蒙煤对应仓单(不含其他交割成本)价格应在1630元/吨左右的高位,也失去了交割性价比。当前符合交割标准的最低价格标的应为简混的山西产中硫主焦煤,加上其他交割费用后的仓单交割成本应在1450元/吨左右,当前焦煤2101期价已出现颇为明显的升水,继续追涨风险已高。而焦煤2105合约能否继续补涨,仍取决于蒙古煤进口通关能否在1月份较好的恢复,如疫情仍有反复,则期价仍有一定上行空间。

新时代鞋服物流与供应链面临的变革和挑战03月07日 20:38

点赞:这个双11,物流大佬一起做了这件事11月22日 21:43

物流管理机构及政策分布概览12月04日 14:10

盘点:2017中国零售业十大事件12月12日 13:57

2017年中国零售电商十大热点事件点评12月28日 09:58