当下,全球新冠肺炎疫情蔓延,国际经济环境严峻复杂,国内结构性、体制性、周期性矛盾并存,给快递市场发展带来很多新的困难和挑战。主要快递企业克服疫情和外部环境变化的影响,加大基础设施建设、拓展服务领域、增强服务能力,化危为机,给市场发展和竞争格局演变带来了新动能。

01、市场集中度持续提升

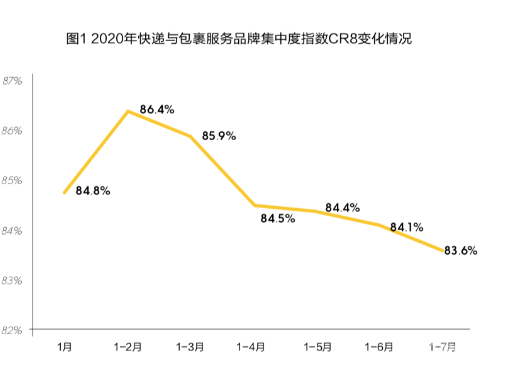

今年以来,快递价格战持续升温,市场竞争激烈程度明显加剧,市场集中度进一步提升。2020年1-7月,快递与包裹服务品牌集中度指数CR8为83.6%,同比提高近2个百分点。快递与包裹服务品牌集中度指数CR8自2016年触底反弹以来,已经连续4年保持增长势头。但值得注意的是,今年快递与包裹服务品牌集中度指数CR8在2月达到峰值后,逐月下降,1-7月快递与包裹服务品牌集中度指数CR8较1月、2月下降了2.8个百分点。

据分析,其下降主要是有三个方面的原因:一是头部企业复工复产进度高于二三线企业,特别是顺丰、中国邮政、京东等企业保持全年无休,因而市场集中度较高;二是3月以后行业全面复工复产后,市场需求加速释放,二季度行业增速重回30%以上,5月增速甚至超过40%;三是快递价格战制约了集中度提升速度。

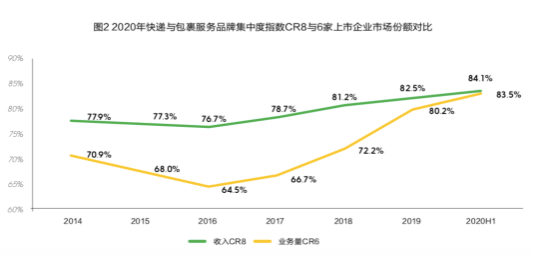

从上市企业公布数据来看,市场份额提升势头更为迅猛。2020年上半年,6家上市快递企业业务量集中度CR6(CR6通常是指业务前六家企业之和,此处仅指顺丰、中通、韵达、圆通、百世、申通6家上市企业)超过80%,同比提高6个百分点以上,提升幅度是CR8的3倍以上。CR8与CR6之间的差距持续缩小,从2016年13.2%缩小至2020年上半年的0.6%,市场份额集中速度远高于快递与包裹服务品牌集中度指数提升速度。市场份额加速向头部快递企业集聚,市场规模已经成为潜在进入者准入和现有市场主体生存的“硬门槛”,且“准入门槛”持续攀升。

02、上市企业发展出现分化

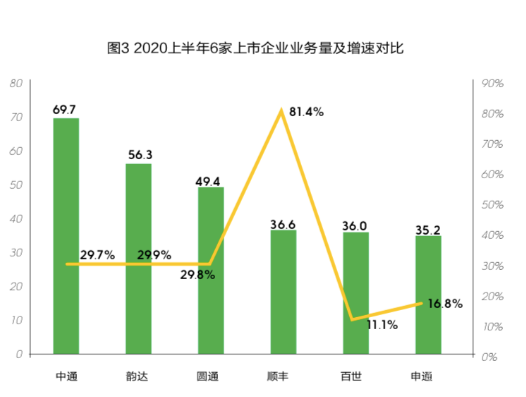

2020年上半年,顺丰、韵达、圆通、申通、中通、百世这6家上市快递企业完成快递业务量283.1亿件,同比增长30%,比全行业同期增速高近8个百分点。

从规模看,中通和韵达业务量居前,均超过50亿件;顺丰、百世和申通相差不大,均在36亿件左右。从增速看,4家企业增速高于行业增速,其中顺丰以81.4%的增速领跑;中通、韵达和圆通增速基本同步,均接近30%;从增量看,顺丰以16.4亿件居首,中通、韵达和圆通增量均超过10亿件。从市场份额变化来看,中通首次超过20%,同比提高1.2个百分点;韵达与圆通占比分别为16.6%和14.6%,同比提高1个和0.9个百分点;顺丰市场份额提升最快,提升3.5个点达10.8%;申通和百世分别为10.4%和10.7%。整体而言,市场竞争已经由头部企业与二三线企业之间的竞争向头部企业之间的竞争转变,中通与韵达领先优势进一步增强,顺丰赶超动力强劲,头部企业间差距扩大。

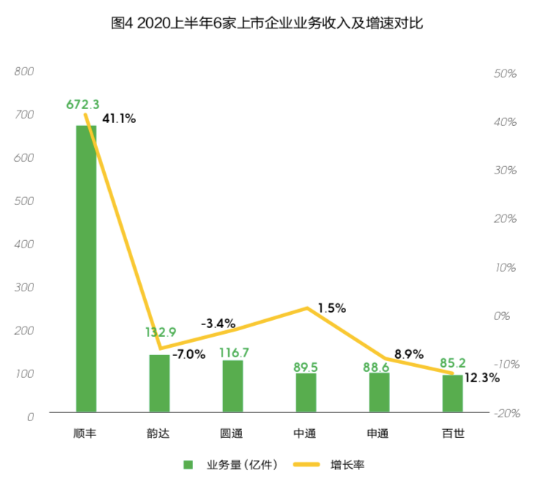

2020年上半年,上述6家上市企业完成业务收入1185.3亿元,同比增长15.9%,高于全国同期12.6%的平均水平。但是企业间差异较大,从规模看,顺丰以672.3亿元居首,占6家企业收入之和的比重超过一半,韵达和圆通收入均超过100亿元;从增速看,顺丰以41.1%的增速领跑,“通达系”企业收入增速全部低于行业增速,5家企业中仅中通保持正向增长,其他4家企业收入出现了不同程度的负增长,这也是2017年快递企业集中上市以来首次出现收入下降的情况。

值得一提的是,量收差距创历史新高,上市快递业务量和收入增速差超过30%,而同期业务量和收入增速差为9.8%,增量不增收,增速差再创新高。

通达系企业中业务收入出现大范围收入下降的情况,笔者个人认为主要有三个方面的原因:一是快递价格战影响,上半年快递市场平均价格下降1元以上,创上市以来最大降幅,导致行业收入增速出现较大幅度下降;二是上市企业仅总部直营部分上市而非整体上市,就整个网络而言,收入整体保持10%以上的增长,上市部分和非上市部分收入增长出现分化;三是疫情期间基层网络运营成本增加,部分上市企业让利减少加盟商运营成本,多措并举保障网络正常运转。

03、资本市场表现出现分化

2020年,快递企业在疫情防控和复工复产中作用凸显,市场规模加速提升,资本市场表现亮眼。

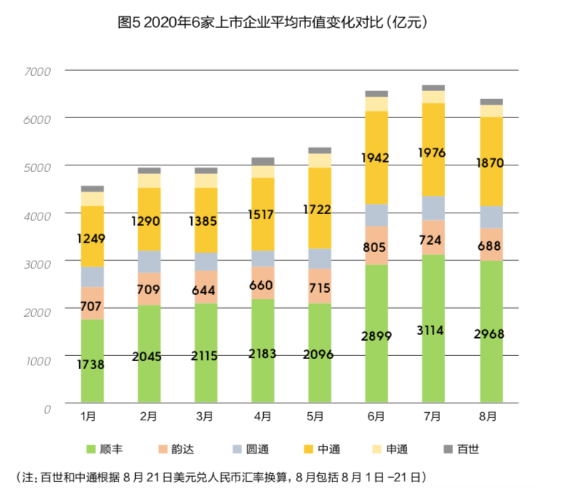

一是总市值持续攀升。1月6家企业市值之和为4576亿元,4月市值之和超过5000亿元,6月市值之和超过6000亿元,最高达到6682亿元,较1月提高2100亿元以上,增加45.9%,提升幅度超过居资本市场前列。

二是部分企业股价再创新高。7月31日顺丰股价最高73.13元,7月6日中通股价最高达38.99美元,均创上市以来最高股价记录。其中,顺丰最高市值超过3000亿元,中通市值超过2000亿元,韵达在700亿元左右,申通和百世股价紧随其后。

三是上市企业股价出现分化。截至8月21日,顺丰股价上涨92.6%,涨幅居前;其次是中通和圆通,分别上涨36.5%和20%。总体来看,快递企业资本市场表现与市场竞争地位变化高度相关,市场份额较大,提升速度较快,股价上升较快,市值较高,反之亦然。

四是快递企业利用资本市场能力存在差距。顺丰和韵达在资本市场进行融资的产品和频次较多,利用资本市场的能力相对较强。

04、投资领域出现变化

2020年,受疫情影响,快递企业投资受到了明显影响。随着疫情得到有效控制,快递企业特别是上市快递企业加大了在处理能力、运输能力和信息系统等领域的投资,并围绕产业链上下游开始布局,投融资活动更加活跃,投资力度明显加大。但是从企业投资方向来看,发生了新的变化。

一是企业投资新建企业数量创新高。上市快递企业中,顺丰、韵达等新建企业数量较多,均超过10家,主要集中在供应链、智能仓储、电商、快运、冷链生鲜等领域。

二是企业重资产化发展趋势明显。从建设分拣中心向建设产业园区迈进。主要上市快递企业加大资产投入,加强产业园区、分拣中心建设和升级,购置全货机和运输设备,重资产化特征显现。

三是加大对分拣中心的智能化改造,提升分拣处理效率。主要快递企业自动化分拣设备更新加速,如中通6月底共计有282套自动化分拣设备投入使用,同比新增127套。

四是专线模式更受“通达系”青睐,轴辐式作业模式运行有所削弱。受快递业务量激增和集中的影响,部分快递企业增开专线数量,增加转运中心数量。6月底中通干线运输线路超过3400条,比上年底增加400多条。专线模式一方面可以缓解转运中心运营压力,另一方面点到点的运营模式可以提升整体运行时效和用户消费体验,部分企业专线运行可以做到航空运输同等时效。

五是企业自营化特别是运输直营化增强,车辆自有化明显提升。主要快递企业加大转运中心和干线车辆自营化率,通过大数据优化路由网络,提升整体处理效率。

05、快递需求发生变化

当下,全球新冠肺炎疫情蔓延,国际经济环境严峻复杂,国内结构性、体制性、周期性矛盾并存。基于此,快递市场发展环境发生了明显变化,市场需求结构也随之变化。

全球疫情大流行冲击全球经济,国际贸易保护主义抬头和地缘政治冲击全球产业链和供应链,给我国快递市场发展带来很大不确定性。随着快递在社会经济发展中的作用显著增强,支持行业发展的利好政策密集出台。行业发展进入政策红利集中释放期,仅上半年上海市邮政快递企业累计实现减税降费8.2亿元。

快递市场需求加速释放,线下消费向线上转移步伐加快,1-7月,实物商品网上零售额51018亿元,增长15.7%,占社会消费品零售总额的比重为25%,同比提高5.6个百分点,提升幅度创十年来新高,且有进一步放大的趋势。

社交电商特别是直播电商的火爆为快递市场增长注入强劲动力,据中信证券预测,直播电商将达万亿元,给快递业带来件量在百亿件以上。快递+电商模式带动了生产数字化进程,也带动了C2M业务激增,加速了流通方式的转型,为快递企业拓展现代供应链业务创造了新需求。

快递进村与农村直播相结合,带动了农产品加速上行的同时,也释放农村市场的消费潜力。上半年,全国农村实物商品网络零售额6999亿元,同比增长7.3%;全国农产品网络零售额达1937.7亿元,同比增长39.7%。

总体而言,快递市场传统动能增长依旧强劲,新的动能加速培育,未来市场发展空间广阔,潜力无限。

新时代鞋服物流与供应链面临的变革和挑战03月07日 20:38

点赞:这个双11,物流大佬一起做了这件事11月22日 21:43

物流管理机构及政策分布概览12月04日 14:10

盘点:2017中国零售业十大事件12月12日 13:57

2017年中国零售电商十大热点事件点评12月28日 09:58