01 、供应链金融和物流金融之间的关系

物流金融是指在物流业的运作过程中,各种金融产品的应用和发展,使货币资金在物流领域的运动。这些资金包括各种存款、贷款、投资、信托、租赁、抵押、贴现、保险、证券的发行和交易,以及金融机构参与物流业的中间业务。物流金融是为物流业提供融资、结算、保险等服务的金融业务。

在物流金融中,它涉及物流企业、客户和金融机构、物流企业和金融机构三个主体,为资本需求企业提供融资。物流金融的发展对三方具有非常迫切的需求。物流与金融的紧密结合,可以有效地支持社会商品流通,促进流通体制的顺利改革。物流金融正在成为国内银行业的重要金融业务,其作用逐渐显现。

供应链金融与物流金融两者之间最大的区别是:供应链金融是供应链中核心企业的一种金融支持,它偏向于涉及产品的制造、流通和加工的企业。物流金融是物流企业乃至物流业企业的金融产品。

物流金融业务开展的若干模式

1.仓单质押模式

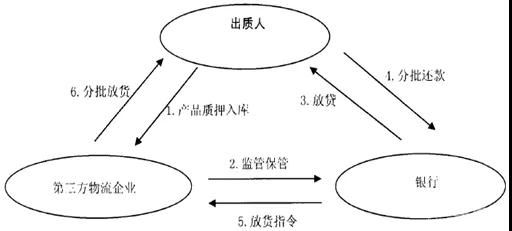

仓单质押指的是业主公司的承诺货物存储在物流公司的仓库,然后依靠仓库单向银行申请贷款,银行依据商品和其他相关因素的价值承诺向客户提供一定比例的贷款。在这一过程中,抵押货物的监督和保管由物流公司负责。流程如图1所示。

图1物流金融业务运转的模式

2.保兑仓模式

保兑仓模式的特征是,在收到票据后,在买方(经销商)支付一定金额的定金后,银行开具承兑汇票,接收方为制造公司,制造公司接受银行的承兑。然后制造商依照汇票承兑银行的指定,把货物转到指定的物流公司的仓库,然后就可以把这些货物转变为仓单抵押。最后,物流公司根据银行的指示分批把货物发给经销公司。

仓单质押的延伸就是保兑仓。在保兑仓库模式里: 分销公司、制造企业、银行、第三方物流供应公司四方签订“保兑仓”业务合作协议,分销公司和制造企业根据《买卖合同书》的签署内容向银行支付一定比例的押金,并且此金额不应低于分销公司在此期间向制造企业支付的货款,并应申请开立银行承兑汇票,并仅用于支付给制造企业,第三方物流公司的作用就是保证人的角色。经销公司反担保货物给第三方物流供应公司。

第三方物流公司根据货物销售情况和库存情况,来计算保险金额,并收回监管的成本。银行在向制造企业开出承兑汇票以后,制造企业交付货物给保兑仓库。在这个时候,它被转换成仓单质押。保兑仓可以减轻双方的现金流转不足的情况,实现了多赢。

3.融通仓模式

融通仓指的是物流公司被银行机构直接授权贷款数额,然后根据客户是否满足资格,进行质押贷款和最后的结算。在这种模式下,给银行提供信用担保的是物流公司,最后,这些被授权的信用额度直接用于为达到条件的企业提供更方便的质押贷款服务。因此,银行机构能从担保贷款计划的流程中解放出来。

金融机构按经营规模、经营绩效、经营状况、资产负债率、信用等级等指标,向融通仓储中心授予一定的信贷额度。这时,在融通仓全过程监控抵押贷款服务的情况下,为相关公司提供便捷的抵押贷款服务,可由融通仓储中心根据这些信贷额度来完成。

银行等金融机构就放弃了该抵押贷款项目的实际操作:融通仓直接联系、沟通需要抵押贷款的公司,并与其洽谈,并代表金融机构与需要贷款的公司签署抵押贷款协定和仓储管理服务协议。这样既可为相关公司提供质押融资,同时为该公司被寄存的货物提供仓储和管理服务,因而整合了质押贷款和物资仓储两项原来分开的任务,提升了金融机构的抵押贷款业务的运营效率。

在原来,货物储存期间内,申请贷款的公司如果需要不断地在仓库中进行货物的进出,那么需要金融机构确认企业开具的出入库单,之后融通仓才根据金融机构的出库或入库通知进行审查;但如今只需要由融通仓库确认这些关的凭据,也就是,将这些凭据的审核过程与融通仓的确认过程合二为一。如此一来,在对金融机构的信贷安全有保证的前提下,取消了金融机构中间的确认、通知、协调、处理等繁琐环节,减少了库存运转周期,提升了贷款公司的生产和销售供应链的运转效率。

02、 供应链金融和贸易金融之间的关系

贸易金融是银行服务于商品和服务交易、贯穿贸易链全程的综合金融服务,服务范围涵盖贸易结算、贸易融资、信用担保、避险保值、财务管理等各个领域。

贸易融资和供应链金融模式名称都是一样的,但供应链金融是贸易融资的发展衍生品,贸易融资就等同于供应链金融1.0,贸易融资还是旧时代的1+N模式,而如今的供应链金融已经发展到4.0。贸易融资和供应链金融还是有本质上的区别,首先是结构的不同,贸易融资是以上下游结构,银行为依托一种封闭式融资方式,而供应链金融是以核心企业为依托,上下游向银行融资的一种环状融资方式。

供应链金融更具透明度,贸易融资还处于传统状态,这种模式导致信息不透明,贸易融资并没有采用到像供应链金融这种模式中大数据的手法,贸易融资还是采用透明度不高,真实性不稳定的信息做依据,贸易融资风险”较大。

近年来贸易金融业务出现了很多创新形式,为客户提供了新的产品组合和贸易金融解决方案,也为银行提供了更多的收入来源。与人民币国际化进程配合,配合近两年人民币汇率机制改革带来的汇率变化,银行提供了多种贸易结算、融资和金融市场业务配合的组合服务,例如人民币理财或存款质押+美元融资+境外NDF套期保值服务,在境内外人民币汇率存在差异的情况下可进行内购外结或内结外购业务以配合贸易收付汇,贸易结算配合远期结售汇、货币或利率掉期、期权服务等,为客户提供资金保值增值服务。贸易融资的方式:

1.进口押汇是指开证行在收到信用证项下单据,审单无误后,根据其与开证申请人签订的《进口押汇协议》和开证申请人提交的信托收据,先行对外付款并放单。开证申请人凭单提货并在市场销售后,将押汇本息归还给开证行。